发布时间:2020-07-21 |浏览次数:1427

垃圾焚烧处理主要包括垃圾焚烧、烟气处理和余热利用三部分,垃圾焚烧发电主要的热力系统包含三大主机:焚烧炉、余热锅炉、汽轮发电机组,发电效率主要取决于这三大主机的性能。就技术而言,该领域涉及焚烧、机械传动、尾气处理、发电等多个学科,其中核心的是焚烧锅炉。

随着我国城镇化率日益增长以及生活水平提高,产生的垃圾量逐年递增,垃圾围城危机日益严重。垃圾填埋、堆肥处理已经不能完全满足需求,大部分垃圾填埋场饱和,由于土地紧缺和环境的要求,在不同的城市根据实际情况发展垃圾焚烧发电(供热)技术,对垃圾进行无害化处理就显得更加迫切。今年1月国家发改委发文,明确提出要加快编制生活垃圾焚烧发电中长期专项规划,作为综合废物管理策略的重要组成部分,垃圾发电将在接下来10年迎来更多潜在商机。本文重点从国内垃圾发电发展现状及趋势、市场潜力、主要市场竞争主体、关键技术设备、商业模式及经济性几个角度进行详细分析阐述,并提出相应的投资建议。

一、国内垃圾发电市场发展现状及发展趋势

(一)生活垃圾资源分布及利用情况

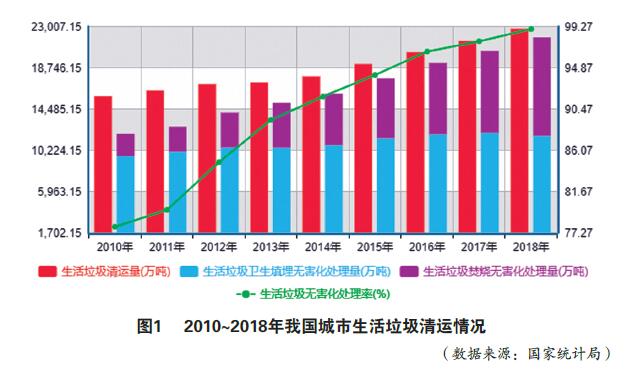

随着我国城镇化率不断增长,城市垃圾焚烧产能开始明显加速释放。2018年,我国生活垃圾清运量约为22801万吨。目前,我国生活垃圾的处理方式主要有卫生填埋、焚烧发电和堆肥三种方式。随着城市对环境要求日益趋严,生活垃圾的无害化处理率逐年提高,2018年我国城市生活垃圾无害化处理率已达99%,生活垃圾无害化处理量22565万吨。其中,生活垃圾填埋处理量11706万吨,同比下降3%;生活垃圾焚烧处理量10185万吨,同比增长20%,见图1。

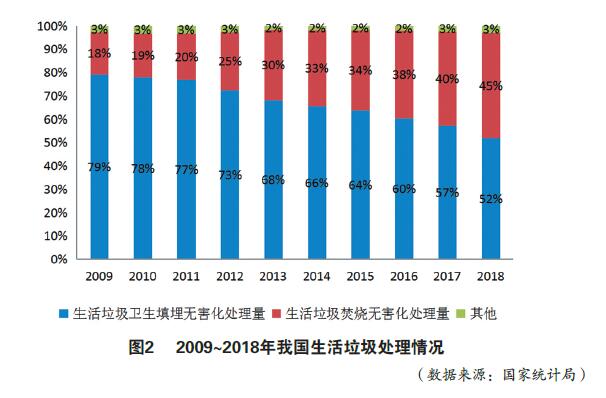

垃圾焚烧正取代垃圾填埋成为主流。垃圾堆肥对土壤的负面影响较大,垃圾填埋一直是主流模式,但近年来,由于当前我国各地城市土地价格普遍呈现上涨趋势,造成垃圾填埋的成本走高;另一方面在于城镇化率的推进造成城市用地紧张,基础设施用地供给整体呈现萎缩趋势,垃圾填埋场的用地受限。填埋处理的垃圾占比持续下降,从2009年的79%下降至2018年的52%,正在被垃圾焚烧处理逐步取代,见图2。尽管如此,2018年我国垃圾焚烧处理占比仍仅45%,而欧日等大多数发达国家比例基本保持在70%以上。相较于发达国家,我国的垃圾焚烧处理占比仍相对较低,还有很大的发展潜力。

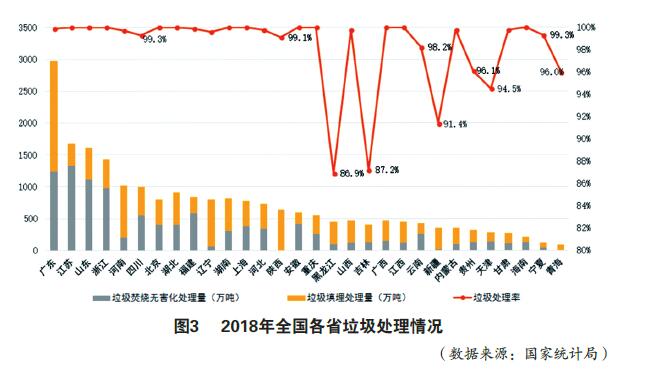

城市生活垃圾焚烧主要集中在东部地区。其中,东部、中部、西部、东北地区的垃圾焚烧处理量占全国总垃圾焚烧量比重分别为65%、1 6 % 、1 6 % 和3 % 。分省来看,仅江苏、广东、山东、浙江四省的垃圾焚烧年处理量占全国的46%,分别为1329万吨、1242万吨、1116万吨和981万吨,见图3。河南、陕西、辽宁垃圾填埋处理占比仍旧较大,尚有很大的垃圾焚烧处理市场替代空间。

(二)垃圾发电市场规模及区域分布

相较而言,垃圾焚烧处理具有“减量化、资源化、无害化”的优点,而且焚烧处理设施占地较省,减量效果明显,生活垃圾臭味控制相对容易,在安全无害高效处理生活垃圾的同时,还能利用其焚烧所产生的余热进行发电(供热)利用,符合循环经济的要求,是目前国际和国内普遍推崇的生活垃圾处理方式。

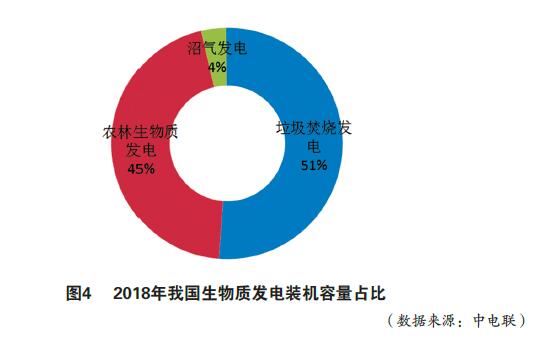

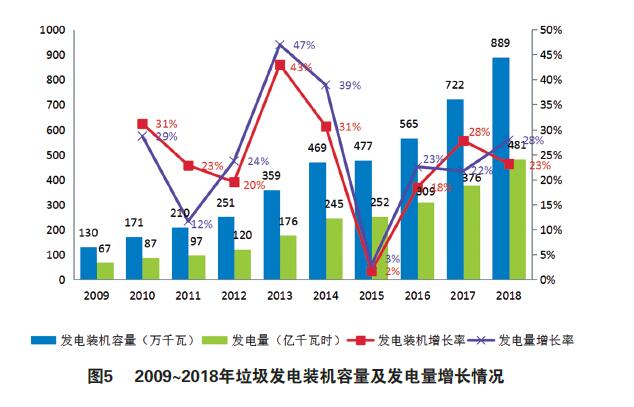

随着垃圾处理、利用技术不断成熟,我国垃圾发电已成为城乡基础环保设施的一部分,发展迅速。垃圾发电在2015年经历了短暂停滞之后,一直呈高速增长态势。2017年,我国垃圾发电装机增速已明显高于农林生物质发电。这主要是由于2016年10月,国家四部委联合发文《关于进一步加强城市生活垃圾焚烧处理工作的意见》提出到2020年,全国设市城市垃圾焚烧处理能力占总处理能力的50%以上,全部达到清洁焚烧标准。2017年底,又出台《关于进一步做好生活垃圾焚烧发电厂规划选址工作的通知》强调,焚烧发电是生活垃圾处理的重要方式,对实现垃圾减量化、资源化和无害化,改善城乡环境卫生状况,解决“垃圾围城”“垃圾上山下乡”等突出环境问题具有重要作用。受政策利好影响,2018年我国垃圾焚烧发电成为规模大的生物质发电形式,见图4。其中,6000千瓦及以上火电厂垃圾发电装机容量889万千瓦,同比增长23%,发电量481亿千瓦时,同比增长28%,见图5。考虑到“十三五”收官与待释放产能充足等情况,预计2020年垃圾发电装机容量将达1200万千瓦左右。

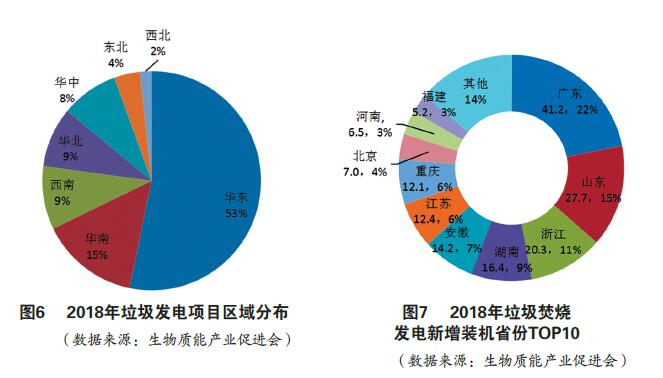

垃圾焚烧发电项目主要集中在华东、华南地区,且多集中于发达省市。经济相对发达的华东地区发展规模较大,垃圾发电装机488万千瓦,占全国垃圾发电总装机容量的53.3%。其次是华南地区,垃圾发电装机133.4万千瓦,占14.6%;西南地区,垃圾发电装机85.6万千瓦,占9.3%;华北地区,垃圾发电装机80.9万千瓦,占8. 8 %;华中地区,垃圾发电装机77.7万千瓦,占8.5%;东北地区,垃圾发电装机35.1万千瓦,占3.8%;西北地区,垃圾发电装机15.7%,占1.7%,见图6。2018年新增垃圾发电装机容量189.6万千瓦,全国新增装机容量前十名的省份累计新增装机容量为163万千瓦,约占总新增装机的86%,仍集中在华东、华南地区见图7。

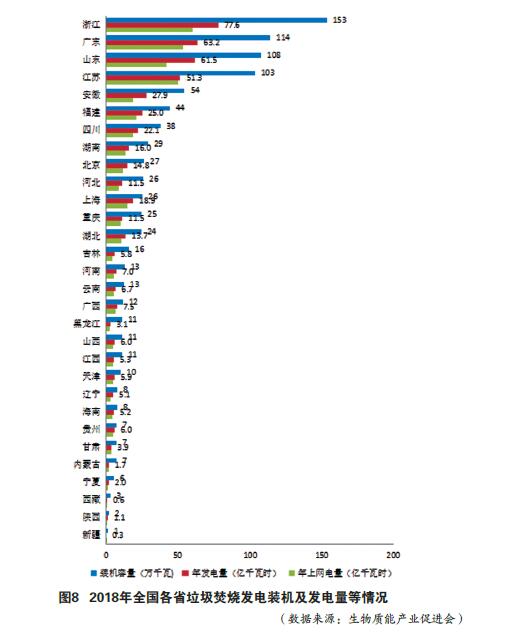

截至2 0 1 8 年底, 我国垃圾发电项目已覆盖全国30个省、直辖市、自治区,浙江、广东、山东、江苏、安徽等全国排名前10省的总装机容量为696万千瓦,约占全国总量的76%;10省总发电量、上网电量分别为378亿千瓦时、305亿千瓦时,在全国的占比均达到78%,见图8。

(三)存在的问题

我国垃圾焚烧发电产业在步入快速发展轨道的同时, 低价竞标、补贴滞后或不到位、运行成本高企、邻避效应、技术装备对外依赖度高等问题开始制约行业发展。

1)低价竞标导致产业恶性循环

一方面是垃圾发电厂规模减少,另一方面是垃圾处理补贴价格开始断崖式下滑,行业陷入低价竞标的局面。而低价中标项目存在拖延工期、降低工程质量,恶意偷排、建而不运的可能,企业会以降低工程建设或运营标准为代价拉低成本。有企业不是以处理垃圾为目的,而是以赚取政府补贴费用为目的,让垃圾发电产业恶性循环。

(2)补贴滞后或不到位导致企业后续发展陷入困境

目前我国垃圾焚烧发电行业多采用BOT模式运营,企业投资参与前期建设,投运后收回成本的方式之一就是补贴。目前,由于补贴滞后,造成资金流动性差,一些企业难以为继。截至2018年底,生物质发电产业未下发的可再生能源补贴资金金额约为136.8亿元,2018年为56.6亿元。截至2018年底,未纳入可再生能源发电补贴目录的垃圾焚烧发电装机容量约为379.5万千瓦。另外,如果补贴退坡,企业盈利空间压缩,高标准下投资成本上升,后续发展将陷入困境。

(3)垃圾发电运行管理成本高企打消企业投资积极性

垃圾处理、焚烧以及锅炉和发电设备的运营成本高,需要一次性投资,自我收入低。每吨垃圾的运行成本已达100~150元。在处理费用逐渐走低、管理费用持续增加的情况下,企业收入空间一步步变窄。尤其是在可再生能源发展基金缺口越来越大的叠加效应下,严重打击企业投资的积极性。要加大垃圾分类措施力度,加快实现垃圾焚烧技术装备国产化,提高企业经营管理水平,提高吨垃圾发电量,着力降低企业成本。

(4)“邻避效应”等原因导致个别项目落地难

个别生活垃圾焚烧发电项目由于临近居民区、村庄及企业,或位于临近周边县(区)的行政区边界,居民、企业等对项目建设存在异议,抵制项目建设,项目建设协调难度大,部分项目还有群众上访,导致项目计划完成时间滞后。部分项目由于“邻避效应”,导致项目建设成本上升。部分项目受地方建设用地紧缺影响,生活垃圾处置设施项目无法如期推进。同时随着群众维权意识的提高,部分生活垃圾处置设施规划土地征收难度加大,进一步影响项目推进。

(5)垃圾发电技术设备大多依赖国外致使实施效果欠佳

我国的垃圾发电产业和国外相比起步较晚,国内大多垃圾发电技术设备也依赖于国外。国内外的生活垃圾热值有一定的差异性,所以进口设备并不适合国内的垃圾发电厂。应加快垃圾发电技术设备国产化,生产出适合我国的垃圾发电设备,制订一套我国生活垃圾处理的标准体系,提高垃圾处理效率和效益,对污染物进行有效处理并排放,并且使垃圾焚烧发电可以稳定“上网”。

(四)发展趋势

(1)垃圾焚烧处理厂大型化趋势明显

我国在垃圾焚烧发展初期曾建设了一批相对简易的小型垃圾焚烧处理厂,该种焚烧处理厂多为链条炉、间歇式单室(固定床)焚烧炉,燃烧性能较差,焚烧过程难以达到“3T+E(停留时间、温度、扰动+空气过量率)”的要求。同时,小型焚烧处理厂一般采用简单的烟气处理系统,难以满足日趋严格的环保排放要求。垃圾发电厂规模小会影响企业总体效益。随着我国垃圾焚烧发电技术的发展,一批具有国际水准的垃圾焚烧发电运营商纷纷投资建设了大量现代化的大型焚烧发电厂,显著提高了单厂处理规模。特别是新招投标的城市垃圾发电二期、三期项目可达1000吨以上/日,而之前的垃圾处理规模大多为500~1000吨/日。

(2)垃圾发电布局正由一二线城市逐渐转向三四线城市

根据《“ 十三五” 全国城镇生活垃圾无害化处理设施建设规划》要求,要加快垃圾无害化化处理设施建设,到2020年底,直辖市、计划单列市和省会城市(建成区) 生活垃圾无害化处理率达到100%;其他设市城市、县城(建成区)、建制镇的生活垃圾无害化处理率分别达到95%以上、80%以上和70%以上。截至2018年,我国城市垃圾处理率已经达到99%,基本能够实现“十三五”规划目标,但我国城镇垃圾处理率还较低,尚有很大发展空间。我国垃圾发电在全国范围内的布局正由一、二线城市逐渐转向三、四线城市,尤其县域生活垃圾焚烧处理尚有巨大的市场空白。

(3)垃圾焚烧技术设备逐步国产化

由于国外技术更成熟稳定,目前国内垃圾发电厂中焚烧炉进口占比60%以上,且主要来自于德国、比利时和日本的炉排炉厂商。在国内则主要形成了以中科院、浙大和清华为代表的三大流派的流化床垃圾焚烧技术。国内的焚烧技术主要通过转让或合作的方式进行推广,其中与中科院合作的公司为中科通用,与浙江大学合作的有杭州锦江等。在引进日本三菱重工的基础上,国内对垃圾焚烧处理技术进行了研究和开发,并取得了一定的成果。如锦江集团与浙江大学合开发了对二恶英等污染物有显著抑制作用的“多相循环流化床垃圾发电”技术,并成功应用在深圳、温州、杭州。

二、垃圾发电市场潜力

垃圾焚烧潜力市场主要分存量市场和增量市场。存量市场主要指现有通过其他方式处理或未处理的垃圾转焚烧处理的市场空间;增量市场主要是随着城镇化提高,生活垃圾量的增长空间。

从存量市场看,中西部潜力较大,东部部分地区仍有空间。在垃圾无害化处理方面,我国各地区垃圾填埋处理占垃圾无害化处理比例保持着东低中西高的趋势,东部、中部和西部地区的生活垃圾填埋处理量占无害化处理比例分别为40%、62%和64%。广东、河南、辽宁、陕西、湖南和湖北5省的垃圾填埋市场规模仍旧较大,垃圾填埋年处理量均在500万吨以上,这些省份的垃圾焚烧处理仍有较大市场替代空间。尤其是广东年垃圾填埋处理量高达1739万吨。天津、东北及西部地区垃圾处理率低的城市尚有部分市场增长空间。其中,垃圾处理率在95%以下的尚有黑龙江、吉林、新疆、天津,分别为86.9%、87.2%、91.4%、94.5%;垃圾处理率低于99%的尚有内蒙古、青海、西藏、贵州、云南,分别为96%、96%、96.1%、98.2%。以上区域将是垃圾焚烧的主战场。

从增量市场看,随着城镇化率的不断提高,垃圾焚烧处理尚有巨大的增长空间。2019年中国城镇化率已达60.6%,而发达国家平均约80%,中国还有很大提升空间。未来城镇化的人口将更多聚集到城市群都市圈。预计,到2030年中国城镇化率达70%左右,新增2亿城镇人口的80%将集中在19个城市群,60%将在长三角、粤港澳、京津冀等7个城市群。未来这些城市的生活垃圾将有大幅增长空间。预计,到2022年我国生活垃圾焚烧处理量将超过16000万吨。

垃圾焚烧产能还将持续增长,未来两年垃圾发电市场规模有望超千亿。根据国家统计局数据,我国生活垃圾焚烧无害化处理能力(仅包含设定城市)2012~2019年处于持续高投产状态。截至2018年,我国城市生活垃圾焚烧产能达到36.5万吨/日,较2012年增长2倍,而生活垃圾填埋产能仅增长20%。据国泰君安证券数据显示,截至 2019 年底,全国处于运转状态的垃圾焚烧项目达到46.5万吨/日。根据国家“十三五规划”,2020年垃圾焚烧产能达到59.1万吨/日。2019年垃圾焚烧市场热度持续,项目数创历史新高。据E20研究院数据中心的统计数据显示,2019年1~12月,全国共计释放150余个垃圾焚烧项目,总投资额超过580亿。考虑到“十三五”收官与待释放产能充足等情况,2020年有望迎来产能释放大年。

2018年我国垃圾焚烧在无害化处置中的占比为45%,填埋仍是主要的垃圾处理方式,垃圾焚烧行业仍有发展空间。住建部规划中“2020年垃圾焚烧能力将占据总无害化处理能力近53.69%”。再加上今年1月,国发改委发布《关于促进非水可再生能源发电健康发展的若干意见,加快编制生活垃圾焚烧发电中长期专项规划的通知》,要求各地要加快组织编制生活垃圾焚烧发电中长期专项规划,无疑为垃圾发电带来重大利好,垃圾发电将在接下来10年迎来更多潜在商机。根据现有数据,结合生活垃圾无害化处理量增长率,

预计2020年垃圾焚烧发电市场规模将达到3040亿,到2022年将达到4062亿,意味着未来两年的增量市场规模将超1000亿,具体如表1。

其中:垃圾焚烧无害化处理量数据按近三年增长率平均值估算得出。2019~2022年按增长率6%估算。

垃圾焚烧量占比:住建部规划中“2020年垃圾焚烧能力将占据总无害化处理能力近53.69%”,按此增长速度,预计年垃圾焚烧占比将在2022年占无害化处理的65%。

清运侧市场规模假设以目前垃圾清运费用平均值与焚烧量相乘计算即65元/吨×垃圾焚烧量。

每吨生活垃圾折算上网电量暂定为280千瓦时,并执行全国统一垃圾发电标杆电价每千瓦时0.65元。

垃圾焚烧发电厂造价平均水平2×12MW,垃圾处理能力1000~1100吨/日,总造价大约60000万元/座。

垃圾焚烧发电厂数量,目前垃圾焚烧发电厂平均处理能力1000~1100吨/日,按照80%左右产能利用率,求整计算得出所需垃圾发电厂数量。